2008년 미국금융위기가 지금부터 남가주상업용부동산에 불러올 영향

2008년 리만사태후 약3년간은 부동산관련하는 사람들에게는 매우어려운 시절이었습니다. 리만사태가 터지기전년까지 상승세를 보이며 시장에내놓기만하면 팔리던 집들이 서서히 않팔리기시작하더니 은행들이 적은다운의 주택융자를 않하기시작했습니다.

리만사태가터지자 은행들이 부동산관련융자를 거의않하였습니다. SBA를업으로삼고 SBA융자만전문으로 하던은행들도 미연방정부에서 할당된 돈이없다며 아예전화조차 하지말라고 하였습니다. 리만사태이후 부동산융자가 어느정도 되기시작한것은 3년후부터입니다.

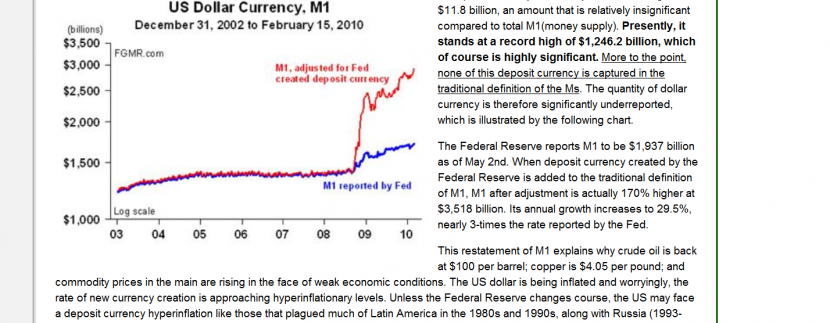

2008년리만사태이전에 미국시중에풀어진돈 (M1:현금및 현금화할수있는 금융자산)은 약1조4천억달러였습니다. 2010년의 이금액(M1)이 약2조8천억달러로 늘어났습니다. 이렇게2년사이에 연방은행이 이렇게많은돈을 0%금리로 돈을푼적은 없었습니다. 이덕택에 많은 미국기업들과 금융기관들은 다시살아났습니다.

그러면 지금 이많은돈이 어디가있고 또무슨 용도에 사용되고있을까요. 정확히는 알수없지만 우선대충감잡을수있는 것은 시중에 도는 돈이 6년전보다 배로 많아졋고 은행금고에 돈이 넘쳐난다는 것많은 확실한것같습니다. 이러한 리만사태의 연방은행의 돈푸는과정에서 무수한 투자기관및 개인이 재테크에성공하여 많은돈을 비축하게되었습니다. 한마디로 간단히 계산하면 투자로연결될돈이 6년전보다 배로 늘어난것입니다.

2011년부터 은행들이 비교적 덜까다롭게 부동산담보대출융자를 해주기시작하였습니다. 주택의 모게지융자는 아직도 리만사태의 영향이있어 연방규제가있어 2007년도같지는 않습니다만 2년전에 비해 여러가지조건이 많이완화되었습니다. 상업용부동산에대한 부동산의경우, 은행들은 작년부터 공격적으로 융자를 하기시작하였습니다. 지금은행들은 적금을 모집하는데는 별로돈이 않되 흥미가없습니다. 은행들에게 돈이되는것은 액수가어느정도있는 상업용부동산대출입니다. 은행은 중앙은행에서 거의0%에 돈을가져와 4.5%에 빌려주면 백만불융자에대해 년$40,000씩그로스수입이 발생하니까요.

지금의 상황은 간단합니다. 리만사태이전보다 배로많아진 투자대기자금과 공격적으로 4%대의 년리로 공격적으로 융자를 할려는 은행. 이것이 현재 상업용, 투자용 부동산시장의 수요측상황입니다.

공급쪽은 어떨까요. 상업용부동산으로 뉴욕의 부동산투자기관들이 선호하는 물건은 대략$30,000,000에서 일억불사이의 안정된수입이있는 상가, 오피스건물과 공장/창고의 인더스트리얼팍크단지건물들입니다. 이러한 물건들의 신축통계는 구할수가 없으나 남가주는 새로이 십만평방피트단위로 개발할만한 인구밀집된지역의 땅들이 별로없으므로 신축투자건물은 전체기존물건의 10%이내로 보면 될것같습니다. 결국투자할물건의 공급은 크게늘지않았고 기존건물들을 기존건물들을 가지고있는 투자자로부터 구입하는것이되겠습니다.

제가 2004년도에 $65,000,000의 상가거래를성사시켰을때 수익율(CAP RATE)이 7.23%였습니다. 이때이건물을 구입한회사는 $30,000,000의 융자를 6%에 받았습니다 (25년상환). 즉월넷수입이 $391,000에 월은행페이먼트가 $193,000이라는 이야기입니다. 10년전에는 투자등급의 건물들이 수익율 7.23%였던것이 2012년(재작년) 에는 6.25%, 작년에는 5.5%정도이었다가 지금은 5%선에거래가 되고있습니다. 지금 $6,500,000상가를 5%캡에구입, $30,000,000융자를 3.75%에 받았다고 하면 월넷수입이 $271,000에 월은행페이먼트가 $154,000이됩니다. 이것을역산하면 $30,000,000을 투자하여 매월 5%정도의 이자를 가지고가는 셈입니다.

지금의 투자용건물시장상황은 쓸만한 5.5%캡정도의 물건이있으면 누군가가 구입해가는 상황입니다. 쓸만한물건의 정의는 상가의경우 테넌트가 비지니스를 잘하고있고 테넌트수가 한두개비어도 크게타격없을정도있고 주차장이 충분하고 건물이 너무낡지않았을것등입니다. 오피스와 공장/창고건물들도 거의 같은 조건입니다.

향후는 어떨까요. 우선투자자들이 은행에서 빌리는돈의 이자가 지금이 최하이므로 보다 올라가면 올라가지 내려가지는 않습니다. 지금현상황에서 AAA급 투자건물이라도 현재넷수입이 5%는 되야 미국의 대형부동산 투자기관은 구입하는것같습니다. 한편파는쪽에서는 지금건물을팔면 커다란 양도소득이 발생하지만 다음건물을 구입하지 않는이상 35%정도의 양도소득세 Capital Gain Tax를 내야하며 또하나의 문제는 지금건물을 팔고 다음건물은 구입한다고하여도 지금가지고있는 건물보다 좋을것이라는 보장이 없으므로 소유건물을 팔려고 시장에 내놓기가 힘든상황입니다. 여기에 닥홀스로 등장하고있는것이 China Money입니다.

10년전에는 중국회사들이 대형창고를 구입하여 중국에서 물건을 대량수입했습니다. 지금이중국회사들은 이대형창고들은 임대를 놓고임대수입을 받고있습니다. 이제는 중국회사들이 물건을 중국에서가지고이는것이 아니라 돈을 가지고오고 있습니다. 이중국투자자(회사)들은 년수익율이 3.5%라도 땅만크면 융자없이 현금으로 구입하고있습니다. (결국에 중국회사들이 가지고들어오는 돈도 미국이 리만사태때 푼돈일 가능성이 많습니다).

결론은 다음과 같습니다:

1. 쓸만한 투자건물가격은 향후 2-3년간 상승할가능성이 높습니다.

2. 그동안 투자용으로 외면 받아왔던 부동산 물건들이 투자대상이 될것같습니다.

헨리강 July 31, 2014.